(报告出品方/作者:国泰君安证券,李沐华、齐佳宏、钱劲宇)

1.智能座舱功能不断演进,渗透率快速提升

1.1. 从硬件到软件,从本地到智能

从发展趋势来看,智能座舱的演进是 以科技发展为基础,顺应社会和使用者需求的一个过程。在现有的发 展过程中,智能座舱从满足基础需求的按键式操作,演变到现在的电 子甚至体态式操作。这样的发展过程,不仅是硬件上的提升,更多的 是以硬件作为载体,软件的多重表达形式。从有什么造什么,到满足 使用者个性化的需求与包含但不仅局限于汽车的应用场景和车物互联。 现有的发展,也可简单的分为本地娱乐导航阶段和车物人智能互联阶段。 硬件方面,从低阶的按键转变到了高阶的数字液晶仪表显示、一芯多屏、 HUD、流媒体后视镜等。搭载在这些硬件上的软件,从低阶的蓝牙播放、 离线导航到高阶的在线娱乐、车机互联、语音识别系统、手势识别系统、 远程控制、无锁启车等。另外,数据采集也是软件应用的一个重要组成 部分:通过识别用户个人习惯、或者结合行驶环境,提供给用户一种操 作更少,更为主动、自动化的体验。

从底层技术来看,电子电气架构从以前的分布式已逐渐向集中式演进。 汽车分布式电子电气 EEA 架构包括分散的电子单位、电气单位、执行单 位。分布式 EEA 在当下智能造车的环境下,暴露出很多缺点,如:算力 无法满足;过多的 ECU 和线束安装空间问题,无法统一更新升级;安 装繁碎,多由各家 Tier1 提供,成本高,无法高自动化生产。而现在逐 渐从分布式转为域集中式,即扩容单个 ECU 并合并。因此,SOC 芯片 就成为实现域集中式的重点,把之前芯片数量多、占地大、功耗成本高 的问题实现一揽子的解决方案。而 SOC 芯片的发展,提供了对未来中央 集中式 EEA 的可能,整合了智能座舱域、智能驾驶域、车辆控制域的三 域 EEA 现在有了较为普遍的应用。

智能之上提供更多想象空间。从现在到未来,智能座舱的发展将从追赶 需求变化为创造衍生需求。随着自动驾驶的推进和对无人驾驶的展望, 适应人驾驶到芯驾驶的转变,需要智能座舱提供更多的辅助功能。其中, 智能座舱需要把现有的人驾驶与智能软硬件的联动,转移至芯驾驶与智 能软硬件的联动。现在智能舱,更多的倾向于把驾驶人和智能控制从被 动导向转变为主动导向。而未来,智能座舱将随着自动驾驶技术的进步, 演变为辅助人机共驾,甚至不提供驾驶交互,专注于分析车与路、车与 车、车与万物的乘客体验。

中国智能座舱市场预计于 2025 年达到 850 亿。ICVTank 预测,中国的 智能座舱市场将在 2025 年达到 1030 亿的规模。因此自 2021 年起,年 复合率将达到 12.7%。由于渗透率的上升和内容的革新,中国智能座舱 市场将保持稳定上升,未来或将成为全球最大智能座舱市场。另外,智 能座舱下的无论是硬件或者软件的本地化,将推动中国市场的智能座舱 置换速度。

1.2. 智能座舱主要模块渗透率快速提升

根据中国汽车工业协会数据显示, 2020 年全年乘用车累计销量 1999.4 万辆,虽同比下降 6.5%,但其预测 2021 年有望突破 2600 万辆,同比增长 4%。随着乘用车销售数量的增长 和车市发展,智能座舱将加速渗透到不同价位汽车,因此,主要模块的 渗透率也将显著提升。

HUD 被更广泛的应用。现有的 HUD 主要是以 W-HUD(中高价位车型) 和 C-HUD(低中价位车型)为主,AR-HUD 已有概念但尚未量产。2020 年,中国69.2万乘用车配置W-HUD渗透率达3.7%,比2019年提高2%。 根据 Reportlinker 调查显示,2025 年,HUD 的前装渗透率在中国将超过 30%。推动渗透率提升的原因包括:1.W-HUD 的价格逐渐下降,低价车 型有能力配置。2.AR-HUD 将在未来几年量产落地,代替现在的 W-HUD 适配高级车型。3.HUD 作为较高级的辅助技术,逐渐符合主流需求。4. 中国造车新势力偏向于应用 HUD 等高智能配置,且降低配置价格。

IVI 增长最为迅速。IVI 模块至 2026 年渗透率有望达到 95%,市场规模 也将达到 61.2 亿元。驱动其快速发展的因素包括:1)中国制造商技术 进步,抢占更多市场份额。其中 2019 年,德赛西威占据全球 IVI 2.7%市场份额和中国 9.6%份额,有利于售价控制。2)中国政策推动智能汽 车创新发展。3.用户对于多功能智能终端有着可以处理更多复杂信息的 需求。

其余主要模块渗透率也有不同程度的提升。一些常用的如流媒体后视镜、 后排液晶显示、行车记录仪将作为前装设施,与整车进行整合。如流媒 体后视镜在 2018-19 年间渗透率不高于 0.5%,但 2020 年超过了 1%。推 动因素包括但不局限于:1. 价格降低。2.购买人对智能座舱有更高的功 能需求。因此,整体来说,新车装配智能座舱科技的渗透率也将提高, 预测到 2025 年将达到 75.9%。

车载显示屏大屏化、联屏化趋势明显,带动汽车显示屏市场扩容。智能 座舱交互属性的增强在硬件中也同样有所反映,目前座舱显示屏的多屏 化、联屏化趋势非常明显。根据佐思汽研数据,2020Q1 中国搭载联屏 方案的乘用车销量将近 7 万辆,同比增长 6.1%;装配率达到 2.4%,比 上年同期增加 1.1pct,并正在从高端车型向中低端车型渗透。这一趋势 也有望带动汽车显示屏市场的扩容。

1.3. 智能座舱的硬软件和智能手机的基础架构存在相似之处

硬件部分,主 要有芯片作为计算分析承载体,显示面板作为信息反馈方式。软件部分 包括主要的操作系统,和分属于手机和座舱的应用等。座舱和手机的变 革方式也近似。

相似之处:智能手机赋能的最大意义在于把手机从简单的通信功能,变 化到拥有开源的操作系统和其他各式各样的软件,带给用户远超于通信 的交互需求。智能座舱发展远晚于智能手机的发展,但智能手机的发展 沿革已经在智能座舱的应用上慢慢变现,软件层面拥有让用户个性化的 SOA 架构。

从产品形态上,智能手机和智能座舱也在向同一个方向发展:更少的物 理按键、更大的屏幕更多的语音手势控制,提高操作便捷性、视觉舒适 度以及主流审美等。

电动车的趋势下,越来越多的手机厂踏入了“造车”和智能座舱的大门。 之前我们提到,汽车电动化、智能化趋势下,集中式电子电气架构,能 让华为等领先的手机厂商能够芯片 SoC、传感器、电池管理技术等运用 到汽车电子上,做以前几家 Tier1 一起才能做到的事。

共同发展,互相完善。智能座舱相较于手机对硬件有着更高的环境要求 (抖动、极寒),但随着人机共驾、车物互联的未来发展,智能汽车必 将与智能手机实现更多联动。

1.4. 智能座舱产业链清晰

智能座舱产业链分上下中游,上游产品基本为软 硬件原材料、与底层软件。下游为主机厂,组装整车设备并交付消费者, 拥有最终定价权。中国企业已在这个赛道占据优势地位,出现一众优秀 的一二级供应商。

从几大公司产品线来看,国内供应商已逐渐形成自己完善的产品链。在 原有的理解中,德赛西威作为传统的硬件集成商,中科创达作为软件供 应商各司其职。现有智能座舱的潮流下,Tier1 和 Tier2 的界限被逐渐模 糊,供应商和主机厂之间的关系也不再是零和博弈。过去垂直化的汽车 产业链复杂且冗长,层级关系明显,以链条式逐层生成价值向上输送, 层级越高提供的价值越大。而智能座舱打破了原有结构,主机厂和供应商产生更多元和开放的关系,供应商根据主机厂提供的客户需求研发相 适配的软硬件,在 Tier n 中来回跳跃,与主机厂共同研发。从过去的产 业链中的单一一环,变为上下通源的打通式服务,实现平台化的开放服 务。

2.智能座舱主芯片:SoC芯片渐成主流,高通领跑

2.1. “CPU+GPU+XPU”异构主控 SoC 芯片渐成主流

车规级芯片标准要求严格,技术门槛高,供货周期长。民用市场芯片大 致可分为三种,分别是车规级、工业级和消费级,不同等级芯片的标准 不一。车规级芯片从研发、生产、制造等环节都有非常严格的要求,以 满足汽车对安全性和可靠性的要求,因此车规级芯片的标准远高于消费 级和工业级芯片。车规级芯片需要适应在复杂的环境下工作,工作环境 的温度范围为零下 40 度至 155 摄氏度,易受到多电磁、多粉尘、高震 动的干扰;由于汽车的使用寿命相比其他消费电子产品更长,因此汽车 芯片的寿命一般设计在 15 年左右,对零部件的可靠性和安全性要求更 高。一般来看,一款车规级芯片需要 2-3 年的时间完成车规级认证并进 入主机厂供应链,进入后一般拥有 5-10 年的供货周期。发布于 2016 年 的智能座舱车规级芯片高通骁龙 820A 经历了多年的测试,一直到 2019-2020 年才开始广泛应用于奥迪、小鹏、理想等主机厂。

自动驾驶时代,“CPU+GPU+XPU”的异构主控 SoC 芯片逐渐成为主流。 目前自动驾驶汽车的芯片平台主要为异构分布硬件架构,由 AI 单元、 计算单元和控制单元三部分组成,通常包含 CPU、GPU、FPGA、ASIC 等几类芯片。CPU 和 GPU 属于通用型芯片,产品成熟度高,CPU 主要 用于决策控制和复杂的逻辑运算,GPU 由于并行计算能力更强,主要用 于 AI 运算;FPGA 属于半定制芯片,用硬件实现软件算法,但具备可编 程性,允许用户后期烧写配置文件来更改芯片功能,写好后 AI 计算性 能通常较 GPU 更强,功耗更低;ASIC 是为了实现特定要求而专门定制 的专用 AI 芯片,在功耗、算力等方面都具备明显优势,但出厂后便无 法更改算法,后续算法面临较大迭代时,前期投入将变为沉没成本, NPU、BPU 等 AI 芯片都属于比较常见的 ASIC/FPGA 芯片。

以上几种芯 片都各有优势,因而由 CPU+GPU+XPU+其他功能模块(如基带单元、 图像信号处理单元、内存、音频处理器等)组成的异构主控 SOC 芯片成 为当前自动驾驶汽车的主流选择,单个 SoC 芯片是一个完整的计算单元, 可以去独立负责智能座舱域、自动驾驶域等智能汽车中较为复杂的领域。

自动驾驶算力先行,“硬件预埋”需求下高算力的 SoC 芯片是自动驾驶 技术演进的基础。无论是 PC 时代还是智能手机时代,芯片算力的提升 都是产业发展的核心,只有硬件性能打好基础,才能为后续的软件和应 用优化提供足够的发展空间,所以即使在“软件定义汽车”的技术路线 逐渐成为共识的当下,提高芯片算力依旧是目前产业关注的焦点。随着 自动驾驶时代软硬件的解耦,对于用户来说,软件系统后续可以通过 OTA 的方式不断升级,而硬件更新周期要明显更长,通常与整车生命周 期相同,所以给主机厂商带来“硬件预埋”的需求,即先做好硬件的冗 余,后续通过软件升级的方式来逐步发挥硬件性能,例如这也带来对高 算力 SoC 芯片的强烈需求,因此各头部汽车芯片供应商都在不断推出算 力更高的 SoC 芯片,以满足主机厂客户未来数年的发展规划。(报告来源:未来智库)

随着高级别自动驾驶汽车电子电器架构向集中式演进,中短期内自动驾 驶汽车芯片形成智能座舱域主控芯片和自动驾驶域主控芯片的双脑结 构,未来将向“中央计算平台”演进。目前自动驾驶汽车的电子电气架 构正在经历从分布式架构到基于域的集中式架构转型,在这一过程形成 了车内的“智能座舱域”和车外的“自动驾驶域”两大核心域,将分别 由独立的高算力 SoC 芯片负责运算。预计到 2030 年以后,随着自动驾 驶技术路线的逐渐成熟,自动驾驶汽车的电子电气架构将发展至基于域 融合的带状架构,智能座舱主控芯片和自动驾驶主控芯片也将逐步向中 央计算芯片融合,通过提高芯片的集成度来进一步提高计算效率,同时 降低制造成本。

用户使用需求的转变提高对高算力智能座舱 SoC 芯片的需求。发展自动 驾驶的终极目的是解放用户,尤其是解放驾驶员用户,将汽车从出行工 具转变为“第三生活空间”。因而进入智能驾驶时代,用户对汽车座舱 功能的需求维度将不再仅仅局限于传统的“安全+被动智能”,未来座舱 芯片的算力需要支撑用户需求向“主动智能,内容+服务”等多重需求 的转变,满足用户人机共驾、内外联合与应用为王三大应用场景的需求, “一芯多屏”的发展趋势也对座舱芯片的性能、算力提出都更高要求。 从技术角度上看,影响座舱算力需求的因素至少有 22 个,每一个因素 都会对算法及上层应用产生不同的影响,对于同样的算法,是多个影响 因子共同起作用,这将导致对算力的要求大幅提高。

随着自动驾驶技术的演进,典型智能座舱 SoC 芯片的算力需求将快速上 升。IHS Markit 根据各个影响因素在不同年份的变化情况预估智能座舱 SoC 芯片的算力趋势,从 2021 到 2024 年间,不考虑“硬件预埋”的情 况下,只测算实时的算法需求,预计典型的智能座舱需要的 NPU 算力 需求从 14TOPS 增加至 136TOPS,年复合增速为 113%,实现快速提升;CPU 算力需求从 25k DIMPS 增长至 89k DIMPS,年复合增速为 53%, 同样保持较快增长。

智能座舱域控制器出货量有望保持快速增长,带动 SoC 芯片市场规模不 断扩大。随着智能座舱芯片算力的提升和用户消费习惯的不断培育,智 能座舱域控制器的出货量有望实现较快增长。根据 ICVTank 数据,2019 年全球智能座舱域控制器出货量约为 40 万套,预计 2025 年出货量将达 到 1300 万套,年复合增速为 77%;根据盖世汽车数据,2020 年中国乘 用车智能座舱域控制器出货量约为 63 万套,预计 2025 年出货量将达到 528 万套,年复合增速约为 53%。我们认为智能座舱域控制器出货量的 快速增加,以及搭载高算力 SoC 芯片的智能座舱域控制器出货占比的提 高,将带动 SoC 芯片市场规模实现较快增长。

2.2. 传统汽车芯片龙头、消费电子巨头、人工智能企业竞争激 烈,高通处于领先位置

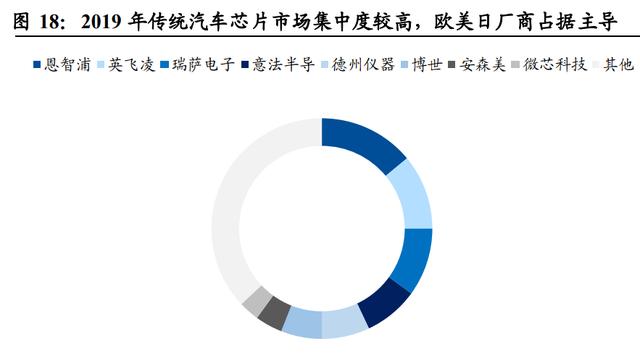

传统汽车芯片供应商以欧美和日本厂商为主,龙头厂商积极参与自动 汽车芯片的竞争。根据 ICVTank 数据统计,2019 传统车载 片市场 CR5 达到 50%,CR8 高达 68%,其中恩智浦、英飞凌和瑞萨电 子三大巨头的市场份额均在 10%以上,市场集中度较高,市场份额前八 名中来自欧洲、美国、日本的厂商分别有 4、3、1 家。传统汽车芯片龙 厂商的产品系列丰富、种类多样,与传统整机厂及 Tier1 供应商保持了良好的合作关系,且随着技术进步及客户需求的变化不断推出新, 维持较强的市场竞争力。

进入自动驾驶时代,传统汽车芯片龙头 一定的冲击,但他们也选择积极参与市场竞争,如瑞萨在 2020 年底发 布的自动驾驶域主控SoC芯片R-Car V3U的 CPU算力达到96K DMIPS, AI 算力达到 60 TOPS,单芯片算力已经足够支撑 L2+级别自动驾驶需求, 汽车安全标准 ISO 26262 最高的 ASIL D 要求,但预计到 2023 年 才可量产;瑞萨的智能座舱域主控 SoC 芯片 R-Car H3 目前也具有 的市场影响力,在国内应用于长城、大众中国部分车型的智能座舱上。

自动驾驶技术的发展为高算力消费电子芯片巨头及人工智能创新芯片 提供了市场进入的机遇。自动驾驶技术的快速发展带来了对先进制 程、高算力 SoC 芯片的强烈需求,对研发投入的要求水涨船高,且对 片的智能网联、推理训练等能力以及软件应用生态提出了更高要求,而 这些恰好是高通、英伟达、英特尔、华为、AMD 的消费电子巨头 所具备的优势,且巨头常常通过并购的方式快速补足自身在自动驾驶芯 片领域的能力建设,因而消费电子巨头目前成为了自动驾驶芯片的 者,如高通目前在智能座舱域 SoC 主控芯片上处于绝对领先地位,英伟 达和英特尔(收购的 Mobileye)目前分别在 L3 级以上及以下自动驾驶 SoC主控芯片上处于领先地位。

以特斯拉、Mobileye及国内的黑芝麻、 地平线等为代表的人工智能创新企业的 AI 研发技术出众,除特斯拉的 芯片自用以外,其他厂商通常可以为客户提供“算法+芯片”的软硬件 耦合的全栈式解决方案,也快速崛起为市场的重要参与者,一些优秀的 创新企业被巨头并购后依旧保持了活力。

目前几类厂商在智能座舱主控芯片上形成差异化竞争。高通、英特尔、 英伟达在中高端车型智能座舱主控芯片上竞争激烈,三星、华为异军突 起,切入高端市场,AMD 为特斯拉旗舰车型提供定制芯片,瑞萨、恩 智浦等在中低端车型上应用较为广泛,地平线等国产创新厂商与国产车 型展开合作。

高通是目前最重视智能座舱主控芯片市场的厂商之一,在新上国产中 端车型中市占率最高。高通目前已经公布了四代智能座舱主控芯片,第 一代是 2014 年发布的骁龙 602A,但落地车型较少。第二代是 2016 年 发布的骁龙 820A,在 2018 广泛应用于理想、奥迪、比亚迪、 众高尔夫、丰田雅阁等中高端车型之中,成为高通第一款获得成功的 能座舱芯片。第三代是在 2020 年初发布的三款芯片,分别为性能级 SA6155P、旗舰 SA8155P 和至尊级 SA8195P 芯片,SA8155P 性能对标移动端骁龙 855,SA8195P 对标 PC 端骁龙 8C 芯片,由于算力性能出 众,自 2020 年下半年以来几乎成为国产中高端车型的“标配”。

高通在 2021 年初发布了第四代智能座舱主控芯片,预计在 2022 年底量产,将 第一款量产的 5nm 制程汽车芯片,图形图像、多媒体、计算机视 觉和 AI 功能都将进一步强化,有望继续保持算力优势,预计从 2023 年 开始将有大量搭载第四代智能座舱芯片的新车上市。根据 2021 年 4 月 高通官方披露,全球 25 家顶级车企有 20 了高通骁龙数字座舱平 台,高通汽车解决方案订单总估值超 80 亿美元,包括车载网联、信息 娱乐、和车内连接。

芯片供应连紧张的情况下,英特尔 A3900 系列成为目前全球中高端车型 应用最为广泛的智能座舱芯片之一。英特尔目前拥有 5 块智能座舱芯片 可供客户选择,其中4款是在2016年8月推出,即 A3930/A3940/A 3950/A 3960,后于 2018 年底新推出一款 A3920,性能略高于特斯拉 Model 3 曾 经使用的 A3950,但价格更低。英特尔芯片的性能其实远低于其他主要 竞争对手,产品长期未更新,但却拥有最广泛的客户群,宝马、现代起 亚、通用、沃尔沃、Stellantis、斯巴鲁、捷豹路虎、凯迪拉克的多款主 力中高端车型选择英特尔芯片,国产厂商中红旗的三款主力车型以及长 城轿跑 F7 均使用英特尔芯片。其原因可能在于目前芯片供应链紧张的 情况下,拥有建设在气候稳定的亚利桑那州沙漠里的自有晶圆厂的英特 尔能够最大限度的保证供应链安全,所以短期内客户会持续选择英特尔 的芯片。

英伟达智能座舱芯片业务迎来拐点,迎来头部客户回归。在 2010 年之 的几年,英伟达曾拿下全球近 20 家主机厂客户,高性能座舱芯片 持下优秀的 3D 导航及影音娱乐体验是英伟达的主要竞争优势,但后续 随着越来越多的厂商进入智能座舱芯片行业的竞争,英伟达的客户出现 较为严重的流失。在高端品牌中奔驰与英伟达始终保持了紧密的合作 系,双方在 2018 落地了基于 Tegra Parker 芯片的第一代 MBUX 智能座舱系统,在 2020 年进一步深化了战略合作关系,双方将联合 开发自动驾驶技术。

在大客户上,2020 年 11 第五大主机厂现代 汽车集团与英伟达达成战略合作关系,宣布 2022 年开始将在现代、 起亚、捷尼赛思旗下的所有车型中标配英伟达 DRIVE 车载信息和娱乐 系统,这是双方在 2015 年之后的再次合作。我们认为英伟达在高等级 自动驾驶域主控芯片上的越来越显著的领先优势强化了客户的信任和 公司的市场形象,随着未来智能座舱域和自动驾驶域主控芯片逐渐向中 央计算芯片融合,英伟达有望不断提高其在智能座舱域的行业地位。

三星智能座舱芯片业务异军突起,拿下高端客户奥迪。三星智能座舱主 控芯片主要有 Exynos 8890 及 ExynosAuto V9 两款,三星 V9 整体性能与 高通 SA8155P 基本能打平,弱于 SA8195P,三星 8890 性能弱于高通 SA8155P。然而在 2020 年使用高通 820A 平台的高端车厂奥迪在 2021 年却选择了与三星进行合作,在 2021 年 1 月上市的奥迪 A3 车型改用三 星 8890 芯片,并且后续基于 MIB 3 平台的奥迪全系车型以及保时捷都 将使用三星 8890 及 V9 芯片。其原因主要在于新一代奥迪座舱操作系统 从 Genivi 改为了 AGL,其脱胎于 Tizen,而三星属于 Tizen 社区的发起 者和最大参与者,所以三星对 AGL 的熟悉度成为了加分项,相比之下 高通更倾向于安卓系统,因而奥迪最终选择了三星作为其智能座舱芯片 供应商。大众在 2019 年 4 月也加入了 AGL 社区,未来也可能选择 AGL 作为车机系统,从而将一部分车型转向三星。

华为麒麟芯片性能优异,受益于鸿蒙 OS 生态的快速发展。华为智能座 舱芯片主要有 2020 年发布的麒麟 710A 及 2021 年发布的麒麟 990A,其 中麒麟 990A 的整体性能基本接近高通 SA8155P 及三星 V9 这两块主力 芯片,AI 运算能力在三者中最高,其性能满足未来三年维度内高端车型 智能座舱的主流配置需求。目前首款搭载麒麟 990A 芯片的车型为北汽 极狐阿尔法华为 HI 版,搭配运行了鸿蒙 OS 系统及超长一体显示屏,未 来麒麟芯片有望持续受益于鸿蒙 OS 的快速发展,在中国汽车市场实现 突围。

AMD 从车载游戏场景出发,为特斯拉定制包含消费级游戏显卡的智能 座舱 SoC。和特斯拉出名的自动驾驶能力相比,特斯拉智能座舱的影音 互动娱乐能力也一直是行业标杆。在智能座舱域 SoC 芯片的选择上,在 2012 年发布的 MCU1 搭载于英伟达的 Tegra X1 芯片,2017 年发布的 MCU2 搭载于英特尔的 A3950 芯片,而在 2021 年最新发布的运行于旗 舰车型 Model S 及 Model Y 的 MCU3 搭载于 AMD 为其定制的 Ryzen CPU+ Navi 23 GPU SoC。该 SoC 可以提供 10 TFLOPS 的 GPU计算性能, 集成了 64MB 的无限缓存和 32 个计算单元,性能远超其他智能座舱芯 片,搭载该 SoC 的智能座舱娱乐系统整体性能与最新的 PS5 游戏主机持 平,可以让用户畅玩 3A 游戏大作。为特斯拉提供智能座舱 SoC 芯片也 意味着 AMD 正式进入智能座舱行业的竞争,未来 AMD 有可能在其他 高端车型上推广其智能座舱芯片。

瑞萨、德州仪器、恩智浦等传统汽车芯片巨头在市场份额不断下滑。恩 智浦的 i.mx 系列曾经是中控领域的霸主,不过高通未能成行的收购打乱 了恩智浦的节奏,产品多次跳票,发布于 2013 年 9 月的 i.mx8 一直到 2018 年才量产,性价比自然不足,至今尚未有性价比高端新品问世,但 是已经发布 10 年的 i.mx6 依旧是中低端座舱领域的霸主,产品广泛应用 于长安、丰田、日产、PSA、福特的中低端车型。德州仪器将其战略重 点转向模拟器件,产品线迟迟未更新,面向智能座舱的 Jacinto7 系列一 直未发布,未来 7 系发布后可能会在奥迪、大众等合作伙伴的少量车型 中应用。瑞萨的 R-CAR H3 自 2015 年底首次公布后,量产时间多次推 迟,一直到 2019 年才开始量产,虽然在智能座舱领域性能不算落伍, 但性价比已经偏低,不过瑞萨与日系车厂合作紧密,一起推进芯片研发, 因而丰田、日产以及本田的高端车型都将采用 R-CAR H3 芯片;

在日系 车以外,瑞萨抢占了德州仪器的市场空间,全面进军大众,大众的 B 车帕萨特和迈腾采用了 R-CAR M3W 及 R-CAR M3 芯片,途观、探荣等 MQB A2 平台车型也可能在 2021 年使用 R-CAR M3 芯片;在中国市场, 瑞萨的最主要客户是长城和吉利。整体来看,传统汽车芯片巨头在智能 座舱 SoC 芯片市场上的竞争力并不够强,不愿意加入消费电子巨头掀起 的算力军备竞赛,产品多用于中低端车型,未来市场份额可能持续受到 挤压。

地平线等国产创新厂商技术实力较强,与国产车型展开积极合作。地平 线能够为客户提供基于 L2 到 L4 级别的“智能驾驶+智能座舱”全场景 芯片解决方案,其首款智能座舱芯片征程 2 发布于 2019 年,AI 算力达 到 4TOPS,在智能座舱芯片中位居前列,应用于长安 UNI-T、2021 想 ONE 等国产车型。

中短期内智能座舱芯片行业格局仍有可能出现变动,长期来看具备高等 级“自动驾驶+智能座舱”全栈式芯片供应能力的厂商将成为最终获胜 者。中短期来看,我们认为高通、英伟达、三星在全球中高端车型的智 能座舱份额将实现提升,英特尔可能出现阶段性下滑,AMD 可能通过 为特斯拉的供货打开高端车型市场,华为将成为中国中高端车型智能座 舱的重要参与者,人工智能创新企业也将获得一定市场份额,同时六大 消费电子巨头及创新企业也将逐步向中低端车型渗透,不断挤压传统汽 车芯片巨头的市场空间,使得市场集中度不断提升。从长期来看,我们 认为类似英伟达、英特尔这样同时具备出色的自动驾驶域和智能座舱域 主控芯片生产能力的厂商能够更早的顺应技术发展趋势推出高效率、高 性能的“中央计算平台”,成为最终获胜者。

3.智能座舱软件:操作系统、中间件、设计工具链各环节均将受益

3.1. 全球汽车软件市场规模至 2030 年有望达到 840 亿美元

全球汽车软件市场规模至 2030 年有望达到 840 亿美元。根据麦肯锡的 预测,2020 年全球汽车电子及软件市场规模 2380 亿美元,至 2030 年该 市场规模有望达到 4690 亿美元,2020-2030 年行业整体复合增速 7%。 其中中国市场规模 1610 亿美元,占全球市场的 34%。在软件层面,2020 年全球汽车软件市场规模 340 亿美元,至 2030 年有望达到 840 亿美元, 2020-2030 年行业复合增速 9%,其中操作系统和中间件复合增速 11%, 信息娱乐、连接、安全、互联服务市场复合增速 9%,ADAS 和 AD 市 场复合 增速 11%

智能座舱软件涉及操作系统、中间件、UI 设计等三个层面。以同时涉及 三个层面的中科创达为例,如下图所示,高通做完一代基线之后会形成 流片版本并将其释放至创达内部,通过创达和高通的合资公司创通联达, 中科创达帮助高通做点亮;向上即为软件层,包括框架、以及其中叠加 的中间件,比如视觉、语音、通信 SDK 以及泊车应用算法等等;再向 上是 UI 设计等。

3.2. 操作系统:QNX、Lunix 各显其能

不同功能模块有不同的功能安全等级和需求特点,导致一辆车上需要同 时存在多个操作系统。所谓的车的操作系统其实是一个集合的概念,座 舱域、驾驶域与车身控制域乃至每个域内部的不同功能模块都会需要独 特的操作系统来满足对安全等级和使用功能的不同需求。

黑莓 QNX 系统安全性、稳定性高,被众多主机厂用于仪表盘。QNX 安全性、稳定性极高,是全球第一款通过 ISO26262 ASIL level D 证的车载操作系统,符合车规级要求,所以被众多主机厂用于仪表 盘。

Linux 系统具备较高的定制开发灵活度,很多主机厂基于这一操作 系统进行定制开发。Linux 操作系统是免费的开源操作系统,基于 其免费、灵活性、安全性高等特点,部分主机场选择在其基础上根 据自身需要定制开发自己的车载操作系统。

Android 系统在应用生态和兼容性方面优势明显,常被用于娱乐系 统。Android 操作系统基于 Linux 内核所开发,由于在消费电子产 品中 Android 系统已经积累了数量庞大的开发者,应用开发的生态 比较完善,一般被用作娱乐系统;而由于其安全性、稳定性较差, 难以适配仪表盘等功能安全要求高的部件。

随着智能座舱上层软件生态的逐步完善和人机交互的增多,拥有更完善 开发生态的操作系统有望获得更高的份额。根据 HIS 的数据,2016 年在 全球车载操作系统市场中 QNX 市场份额排名第一,达到 51%,而 Linux(Android)系统的份额仅为 12%;而根据他们的预测,至 2023 年, Linux(Android)系统的份额将上升至 53%,实现对 QNX 系统市占率(44%) 的反超。(报告来源:未来智库)

3.3. 中间件:视觉是重中之重,数据、算法、工程落地是核心

智能座舱中间件种类繁多,这里我们以其中非常重要的一类——视觉模 块为例进行介绍。

3.3.1. 2021 年国内乘用车舱内视觉应用软件市场规模约为 3 亿

2021 年,国内乘用车舱内视觉应用模块(DMS、OMS、FACE ID 等为主) 市场规模约为 3 亿元。

汽车销量:根据中汽协的数据,2019 年国内市场汽车销量大约是 2576.9 万辆,其中乘用车 2144.4 万辆;而 2020 年受到疫情影响, 国内汽车、乘用车销量数据分别下滑到了 2531.1 万辆和 2017.8 万 辆。结合疫情的缓解以及近年来乘用车销量的趋势(近年来小幅下滑) 等多方面因素,我们粗略认为 2021 年汽车销量将保持在 2500 万辆 左右,乘用车销量则在 2000 万辆左右。

新车型销量占比:根据我们产业调研的数据,国内市场新车型销量 占比在 15%左右。

渗透率:由于搭载了 DMS 等模块的长安 UNI-T 在 2020 年 6 月上市 之后取得了非常好的销售数据,2020 年销量达到 68646 辆,主机厂 对于搭载舱内视觉应用的意愿有所提升。根据我们产业调研的结果, 2021 年搭载舱内视觉相关功能的车型将在 40%以上。

单车价值量:根据产业调研的结果,目前舱内视觉应用算法(不含硬 件)的版税费在 200-300 元/辆左右,我们粗略按照 250 元/辆来算。 这里并没有考虑 NRE 费用,这笔费用在百万量级/车型。

3.3.2. 市场集中度较高,主流玩家包括虹软、创达、未动等

整体来看,国内市场的集中度较高,主要玩家包括虹软科技、中科创达、 未动科技、商汤科技、地平线等公司。

虹软科技:前装车载视觉业务目前是纯软模式,涉及 AR HUD、DMS、 Interact、ADAS、OMS、Authenticate、AVM、BSD 等 8 个模块。公 2018 年开始定点,产业调研显示公司目前有几十个在手定点项 目,在 2020H1 收到了第一笔 NRE 费用,预计 2021 年开始有车型 量产。

中科创达:以纯软为主,涉及 DMS、FACE ID、AVM、ADAS 等模 块。公司 2019 年末开始进行产品定义,2020 年春节过后正式入局 开始定点开发,已经获得了 7 个以上量产订单,预计 2021-2022 年 陆续量产。

未动科技:部分项目采用纯软模式,部分项目软硬一体化,主要模 块是 DMS、OMS、FACE ID。公司 2019 年 6 月开始定点,累计定 点车型 24 个,涉及 8 个主机厂。公司目标在未来 5 年内累计实现 150 万台交付量。

除上述公司外,这一市场中的主流玩家还包括商汤科技和地平线。 根据产业调研的结果,由于相对于安防市场而言,这一市场的规模 较小,且项目周期较长,商汤科技在逐步淡出。而地平线除在长安 外,还在上汽、广汽等主机厂获得了一些项目。

3.3.3. 竞争要素包括数据量和算法质量、工程落地能力等

根据我们产业调研的结果,在车载视觉市场中取得竞争优势的关键至少 包括以下几个方面:

数据量和算法质量。图像识别包括机器视觉和计算机视觉。对于机 器视觉,在识别某个图像的时候,系统不需要知道这个东西是什么, 而只需要做标定。比如工程师拍了很多角度的路标的图片作为样张, 然后把它送到模型里。经过训练,系统在看到新的照片时就可以通 过损失函数来判断它和样张的相似度,从而识别是不是路标。而计 算机视觉是先描绘路标的轮廓,把它的特征表述出来,检测的时候 直接识别轮廓,如果轮廓相似度比较高系统才认为它是路标。对于 机器视觉算法,起征点在 20%-30%,随着数据回流识别率会慢慢提 升,对数据的依赖性较强;而 CV 起征点就在 80%,更强调算法本 身的质量,包括怎么能使图像更清楚、识别更快速、准确率更高等。

工程落地能力。车载视觉公司不仅需要技术实力,也需要较强的工 程落地能力。由于车载视觉模块提供商需要和主机厂、Tier1 进行大 量的开发和适配工作,且这个周期比较长,一般来说会超过 1 年(汽 车开发周期一般在 2-3 年)。如果出现烂尾项目,在争取后续项目的 过程中就会有比较大的劣势。所以根据客户的节奏进行工程化落地 和交付是非常重要的能力,这也是为什么国内项目中很少会出现 Smarteye、Eyesight 等海外视觉算法公司身影的原因。

和海外主流 Tier1 的合作情况。由于汽车非常强调品控和功能安全, 主机厂一般希望形成稳定的供应链体系,选择一个 Tier1 并进行长 期合作,比如在美系中伟世通就会比较强,而在欧系中大陆、博世 等 Tier1 的话语权会比较重。对于国内视觉公司来说,如果希望进 入海外市场,比较合理的路径是和海外主流 Tier1 进行合作,自己 做 Tier2。

3.4. UI 设计工具链:背靠第三方服务商的厂商份额有望提升

汽车 HMI 设计主要研究人与汽车的人机交互界面,包含开关、按钮、大 屏、语音等等。在这一过程中,需要用到设计集成软件。通过这类软件, 设计师可以快速得到设计效果并评估可行性,实现设计方案的所见即所 得。

UI 设计工具的主要玩家包括 Rightware、Qt、Elektrobit、Altia、CRANK、 Epic Games、Unity 等。

Rightware:成立于 2009 年,总部位于芬兰,并在美国、英国、德 国、意大利、中国、韩国和日本设有分支机构,主要产品为 Kanzi 系列。Rightware 公司现已被中科创达收购。

Qt:产品使用范围很广,涉及汽车、医疗、消费电子等诸多领域的 UI 设计。公司于 2012 年被 Digia 从诺基亚收购,又于 2016 年被 Digia 分拆成为独立的上市公司,2020 年净销售额为 7.95 千万欧元。

Elektrobit:大陆集团的全资子公司,致力于为汽车行业提供嵌入式 互联软件产品和服务的全球性供应商,HMI 方面的产品主要为 EB GUIDE 工具链。

Altia:HMI 方面的产品主要为 Altia Design,被广泛用于汽车、医 疗、白色家电、消费电子等领域。

CRANK:主要产品 Storyboard 现在是领先的半导体硬件合作伙伴 最常引用的排名第一的嵌入式 GUI 设计和开发工具。公司 2021 年 被 AMETEK 收购。

Epic Games:领先的互动娱乐公司和 3D 引擎技术提供商,其产品 UE 除被广泛用于游戏之外也逐渐被用于电影电视、建筑、汽车、 制造和模拟领域。

Unity:全球领先的实施 3D 内容创作和运营平台,发迹于游戏场景, 《元神》、《王者荣耀》、《使命召唤》手游、《英雄联盟》手游等都 是使用 Unity 开发的,2020 年该公司于纽交所上市。

预计 Kanzi 等背靠第三方服务商的产品份额有望提升。在根据我们产业 调研的结果,在中科创达并购 Rightware 的时候,后者市占率约为 20%, 而目前市占率已大幅提升。我们认为,Rightware 市占率的上升反映了其 进入创达体系后的重要优势:在被收购前,Rightware 和 Qt 等公司的竞 争更多是单纯 HMI 层面的竞争,而在被收购后,创达除了能提供除 Kanzi 外还是座舱操作系统和中间件的重要玩家,完整的解决方案有助于主机 厂选择 Kanzi。基于同样的原因,我们认为,未来 KANZI 有望维持高份 额。

4.软件厂商话语权上升,第三方软件服务商机会来临

4.1. 汽车供应链体系正发生显著变化,软件厂商话语权提升

传统的供应链体系中,Tier1 占据着核心位置。在传统的供应链体系中, 开发模式分为两类。一类是对于正向开发能力比较强的主机厂,一般会 针对每个零部件的功能向 Tier1 提出需求,再由 Tier1 向下把需求向 Tier2 分解,在开发结束后由 Tier1 向主机厂进行交付;另一类是对于正向开 发能力较弱的主机厂,可能会购买其他品牌的车辆并进行拆解,然后选 择自身需要的模块去找对应的 Tier1 进行开发。不论是哪种方式,传统 Tier1 都占据着承接功能需求并最终向主机厂交付的核心位置。

汽车供应链体系正发生显著变化,软件厂商话语权提升。

一方面,所有 IT/ICT 渗透程度较高的产业都面临高度同质化的问题, 而对于主机厂而言,实现功能和客户体验的差异化是至关重要的。 此前汽车中的 ECU 是软硬一体的,软件和硬件来自同一个供应商, 完全绑定。在这种情况下,主机厂没有办法对功能进行重新分配, 也没有办法在硬件中嵌入自己的软件。而主机厂希望车辆的功能分 配更加灵活,同时减少 ECU 的数量,从而一方面降低成本(如果 软硬件解耦,软件功能的发布与更新不再需要依托硬件的发布和更 新,硬件的更新频率也就能随之放缓,带动成本下降),另一方面 降低复杂度,使系统出问题的概率更低。基于这两方面的考量,主 机厂需要一个标准的软件架构对电子电器架构进行支撑。

另一方面,如前文所述,软件价值量在汽车产业中的占比快速上升。 传统主机厂也希望像特斯拉一样通过 FSD 选装包、OTA 升级、高 级车联网服务等软件订阅的方式实现收入。

这两方面原因共同造成汽车供应链体系逐渐变化,软件厂商的话语权不 断上升,有望成为新的“集成者”角色。

4.2. 汽车作为终端的复杂性赋予了第三方软件服务商高价值

汽车作为终端的复杂性决定了操作系统会被激活,第三方软件服务商是 有价值的。当一个终端的复杂程度比较低的时候,第三方软件服务商的 价值往往也是比较低的,因为标准化和简单化的场景意味着定制化的开 发需求非常有限;但当一个非常复杂的终端出现(比如汽车),或者市场 非常长尾非常细分(比如 IOT),就一定需要操作系统厂商去梳理清楚什 么样的系统是通用化的,什么样的系统是专用化的,这就是第三方软件 服务商的价值。

从软件角度看:不同功能模块有不同的功能安全等级和需求特点,导致一辆车上需要同时存在多个操作系统。这一点在上文中已有论 述。

从硬件角度看:各家芯片的设计理念是不同的,这种不同体现在方 方面面。最直观的是,英伟达走的是 GPU 路线,开发环节比较容 易,通用性更好;而其他大多数厂商则以 ASIC 方案为主,执行效 率比较高但相对比较固化。目前各种路径各有优劣,并 将长期并存。在这种情况下,没有哪一个操作系统能够同时完美适 配所有的主流芯片,针对每家厂商的芯片都需要做针对操作系统的 定制优化。

操作系统的第三方软件服务商在业务拓展上具有诸多优势。

一方面,这些厂商能够最早把自研 SDK 推荐给客户。操作系统厂 商能够更早地接触到主机厂,拿到主机厂整个单子之后对外发包。 在这个过程中,对于已有自研产品的算法模块,这些公司可以把自 己的产品优先推荐给主机厂。比如在视觉产品线上,中科创达收购 的 MM Solutions 在 AVM 方面实力较强,在这个阶段创达就可以把 这个模块做导入,再把自身没有或者不成熟的模块向外发包。

另一方面,对于操作系统的理解有助于帮助第三方软件服务商提出 更好的解决方案。比如在低速自动驾驶方面,基于对多操作系统的 理解,中科创达打造了融合泊车方案,降低了成本;而对于绝大多 数厂商来说,因为对于系统不理解,只能保证自己系统是稳定的, 没办法做到两个系统之间的互通,这样就只能单独做一个盒子来实 现泊车功能,相应地成本是非常高的,成本一般都在几千元的量级。

4.3. IP、解决方案、服务的全方位输出是核心竞争力

从商业模式上看,第三方软件服务厂商的收费模式包括三种。汽车软件 领域第三方软件服务商的商业模式可以分成外包、服务、平台解决和解 决方案、产品等4类,对应的收费模式有 3种,包括NRE、license、royalty。 NRE 是定制化开发费用,包括人力外包其实都是这种,客户有多少需求, 软件服务商评估工作量后给客户报价,然后客户一次性付费或者分期付款;license 和 royalty 是和产品 IP 相关的或者平台相关的费用。License 是一次性授权费用,因为主机厂的一些车型是根本就没有量的,可能只 是对供应商的技术性能进行的一个测试,把供应商用每个车型来测试一 下;另外还有一些比较小的主机厂,销量本身就比较有限,在这种情况 下,license 就成为了第三方服务厂商的一种保障或门槛。

在实际操作过程中,第三方服务商的对外报价往往只分两个部分,一部 分是一次性费用,另一部分是 royalty。在实际报价过程种,对于纯标品, 第三方软件服务商可能会以 license 的方式对外报价,如果同时包括产品 和服务等等,可能就会把 license 和 NRE 合起来形成一个一次性报价。 而事实上,像上文提到的 UI 设计工具软件等不需要再做定制化开发的 纯标品是非常少的,一般嵌入的软件模块都需要一些定制化开发。

从商业模式可以看出,部分第三方软件服务商已经脱离了纯人力外包的 范畴。一般来说,第三方软件服务公司为客户提供的是具备基础技能的 人力,到客户那边驻点负责解决问题,但经过在行业内的多年积累,部 分第三方软件服务公司已经逐渐形成了内部的资源开发池,具备了一定 的刻制化能力。这些厂商已经具备成熟的研发体系,使得他们能实现 IP、 解决方案、服务的全方位输出,而不是提供具备基础技能的劳动力。

“IP、解决方案、服务的全方位输出”能力是衡量一家第三方软件服务 商竞争力的关键,因为这样能使公司获得更大的利润空间,同时可替代 性更低。

更大的利润空间:价值量最厚的部分是解决方案和平台层,如果是 单纯的人力外包,能够获得的利润空间是相对有限的。比如中科创 达近几年软件许可毛利率一直高于技术服务/软件开发毛利率,而后 者又高于在智能网联汽车领域做人力外包的公司的毛利率。

可替代性更低:在智能网联汽车领域,客户往往容易对人力外包公 司进行制衡,因为后者能够提供的往往是具备基础技能的劳动力, 可替代性较高。对于主机厂来说,出于保障性、议价权等诸多方面 的考虑,往往不会把业务全部交给某一家公司,而是选择多家外包 公司进行制衡。(报告来源:未来智库)

5.重点公司分析

5.1. 中科创达

中科创达汽车业务涉及操作系统、中间件、UI 设计等三个层面。中科创 达汽车业务实施主体包括公司自身的汽车业务线、公司 2016 年收购的 UI 界面设计领导者 Rightware、2017 年收购的图像视觉技术公司 MM solution 以及 2021 年收购的低速场景下“ADAS+自动驾驶”公司辅易航 等。

对行业格局的精准判断是公司在众多第三方软件服务商中脱颖而出的 重要原因。对于第三方服务公司来说,在智能座舱定制化需求爆发的初 期,能够投入的资源是相对不足的。这个时候,选择把更多的人员派到 哪个芯片平台的项目上很大程度上决定了未来公司业务的发展情况。根 据我们产业调研的结果,创达当时把 70%-80%的资源压在了和高通的合 作上,而在和其他厂商的合作中投入的资源相对有限。我们认为,在一 定程度上来说正是这一选择成就了公司的汽车业务。

我们认为,创达在智能驾舱操作系统领域的龙头地位将继续保持。

高通在座舱域的地位已难以撼动。现在高通在座舱域的市占率已经 很高。截至 2020 年底,25 家顶级汽车制造商中已有 20 家选择高通 骁龙汽车数字座舱平台,搭载 8155 平台的车型 2021 年陆续量产, 到 2022 年高通可能能够占据 70%-80%的份额。而由于迁移成本的 原因,主机厂一般不会更换芯片平台。对于主机厂来说,一旦更换 芯片平台,就意味着有很多适配和验证的工作要重新来做,成本是 比较高的。

另一方面,创达和高通的合作关系稳固,这种关系很难改变。高通 的商务策略需要本地化支持,在一定程度上给了创达抽取自身能力的空间。高通的核心研发团队基本都在美国,常驻我国的员工很少, 在国内只给非常少的主机厂提供直接支持,对于其他主机厂的支持 工作都由第三方服务商来做;英伟达则不同,英伟达在我国的员工 有 2000 多人,走的是原厂支持路线,能够给到客户的支持更强, 相应地开发也更贵一些。诚然,两家厂商的不同路线可能与业务本 身的差异有关(高通目前以驾舱域为主,英伟达以自驾域为主,业 务特点和对功能安全的要求级别不同),但我们认为更多的是源于 两家公司商务策略的差异。高通的商务策略恰恰给了类似创达这种 第三方服务商通过大量工程实践固化自己能力的机会。创达毫无疑 问会一直是高通在国内重要的合作伙伴。虽然创达作为独立的第三 方服务商,和各家芯片平台是没有排他性的,但各家芯片平台厂商 都有各自的生态系统,创达和高通经过多年合作形成的默契是必然 存在的,合作关系非常稳定,这使得高通没有动机对创达进行替换。

5.2. 虹软科技

虹软科技已获数十个定点项目,2022 前装业务将迎来爆发。虹软科技在 智能驾驶前装业务上的产品主要是视觉模块,截至 2021 年半年报,公 司定点项目已经涉及定点项目现已涉及长城、长安新能源、上汽、理想、 一汽、东风等车厂的多款量产车型,其中 DMS、OMS 等模块已经在部 分车型中实现了量产,而在 2019 年报、2020 中报、2020 年报交流会中, 公司披露的定点开发项目数量分别为“超过十款”、“超过二十个”、37 个,表明公司前装定点项目仍然在快速增加的过程中。

我们认为,虹软智能驾驶前装业务有很强的竞争力,依据主要来自于几 个方面:

虹软具备比较强的工程落地能力

车载视觉公司不仅需要技术实力,也需要较强的工程落地能力。由 于车载视觉模块提供商需要和主机厂、Tier1 进行大量的开发和适配 工作,且这个周期比较长,一般来说会超过 1 年。而且主机厂往往 是比较保守的,如果出现烂尾项目,在争取后续项目的过程中就会 有比较大的劣势。

两方面的因素保证了虹软的工程落地能力:

1)虹软的团队稳定性是很强的,而考虑到车载视觉项目开发周期 较长,稳定的团队是规模化交付的前提。虽然近两年没有披露研发团队的离职数据,但是从此前公司披露的招股书中可以看出,公司 研发团队在 2016 年至 2018 年的离职率较低,而且是逐年下降的(年 内离职研发人员数量/年初研发人员总数,为保证数据可比剔除由于 公司出售杭州美邦、perfect365 股权导致的人数变化)。

2)通过后装解决方案的量产锻炼了队伍。在后装商用的过程中, 公司获得了大量的场景和数据反馈;且由于后装从开发到量产的周 期更短,能够更快地形成一定的收入,有利于公司保持车载视觉团 队的稳定性。

虹软和主流芯片厂商存在较为深厚的合作关系。在汽车智能化的过 程中,芯片平台是非常重要的一环,公司半年报中披露,“与高通 Qualcomm、联发科 MTK、德州仪器 TI、瑞萨 Renesas、华为、恩 智浦 NXP、安霸 Ambarella 等各主流芯片公司持续合作交流”,我们 认为虹软作为手机拍摄算法领域的全球龙头公司,和主流芯片平台 都保持了深度的合作关系,尤其是和智能座舱领域占据主导地位的 高通合作非常密切,高通发布会上的视觉模块演示 demo 也经常使 用虹软的算法,而根据虹软公众号于 8 月 9 日的表述,虹软已经基 于骁龙 SA8155 平台进行了各类车载视觉 AI 算法的深度适配,公司 VisDrive 一站式车载视觉解决方案已经能够和 8155 平台深度协同, 在性能和稳定性上处于行业领先地位。

虹软已经和海外主流 Tier1 展开合作。由于汽车非常强调品控和功 能安全,主机厂一般希望形成稳定的供应链体系,选择一个 Tier1 并进行长期合作,比如在美系中伟世通就会比较强,而在欧系中大陆、博世等 Tier1 的话语权会比较重。对于国内视觉公司来说,如 果希望进入海外市场,比较合理的路径是和海外主流 Tier1 进行合 作,自己做 Tier2。目前虹软不仅和国内的主流 Tier1 合作,也和海 外主流 Tier1 保持着合作关系,这有助于虹软抢占更多的国内市场 以及未来向海外市场进行反渗透。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

举报/反馈

原文链接:https://baijiahao.baidu.com/s?id=1715190993635274420&wfr=spider&for=pc