英伟达 (NVDA.O)北京时间8月24日凌晨,美股盘后发布 2024财年第二季度财报(截至 2023年7月):

1、整体业绩:收入&毛利率,双双大超预期。本季度英伟达公司实现营收135.07亿美元,同比增长101.5%,大超市场预期(110亿美元)。本季度英伟达实现毛利率(GAAP)70.1%,也超市场预期(69.5%)。毛利率创历史新高,主要是当前产品端呈现出“供不应求”的情况。而本次财报的净利润61.88亿美元,同比上升843.3%,利润端同样是历史新高。

2、核心业务情况:“硬核”的数据中心。游戏业务和数据中心业务占公司收入近95%左右,游戏业务开始回暖,而数据中心表现“炸裂”。

1)本季度游戏业务同比增长21.7%,继续呈现回暖态势。海豚君认为公司本季度游戏业务回暖的主要原因是:a)PC市场存在一定的补库需求,一定程度上也增加了对GPU的需求;b)本季度AMD的游戏业务环比回落,而英伟达继续回升,当前市场对英伟达独显需求相对较好;

2)本季度数据中心业务同比增长171%,虽然本季度美国大厂的总资本开支有所下降,并没有影响到对英伟达的AI方面的需求。

3、主要财务指标:费用率进入历史低位。英伟达本季度经营费用率下滑至20%以下的历史低位。这主要是由于收入端的暴增,使得费用端的占比明显减小。而在存货端已经明显好转,公司本季存货继续减少近3亿美元,存货指标开始走向“供不应求”。

4、下季度指引:英伟达预计第三季度收入160亿美元(正负2%),同比增长170%,大超市场预期125亿美元;三季度毛利率71.5%(正负0.5%),也超市场预期69.95%,再创历史新高。

整体观点:英伟达本次财报再一次大超预期。本季度收入和毛利率两项核心指标均明显超市场预期,主要得益于数据中心业务交出的炸裂表现。此外,本季度公司存货继续下降3亿美元。收入高增,存货再降,英伟达已是“一枝独秀”。

和财报数据相比,更炸裂的是公司的指引。英伟达对下季度的收入和毛利率更是交出了恐怖的160亿美元和71.5%的指引,两项数据又是公司的历史新高。下季度收入160亿美元,同比增长170%,大超市场预期(125.12亿美元);而下季度毛利率71.5%,同比提升17.9pct,也超市场预期(69.95%)。

对于三季度如此超预期的指引,海豚君认为PC和游戏业务开始迎来回暖,而其中主要超预期仍是来自于AI和大语言模型方面激增的需求。在美国大多数科技股二季度交出相对疲软数据的情况下,英伟达呈现出“一家独赢”的局面。这展现出市场对数据中心业务依然有着强烈的需求,而英伟达在市场中具有绝对领先优势。

英伟达本次交出“炸裂”的业绩,短期内有望继续提振公司股价。但由于市场已经给予公司高成长的预期,股价也需要每次“超预期的表现”来支撑和维系。结合下季度的指引情况,海豚君预期公司的利润有望继续提升,但是环比的增长幅度小于本季度。

这次业绩“开大”,在盘后又迎来一定的涨幅(6.58%),而涨幅却远不如上次业绩公布时的涨幅(20%+)。这要主要是虽然业绩的利好,能带来短期的向上表现。但由于公司本身享受了高预期带来的估值,“更高的涨幅”还需要“更强烈的业绩表现”。

以下是详细分析

一、核心业绩指标:收入&毛利率,双双大超预期

1.1 营业收入:2024财年第二季度英伟达公司实现营收135.07亿美元,同比增长101.5%,超此前公司指引(110.44亿美元)。公司本季度收入实现“翻倍增长”,主要是得益于下游数据中心业务的强劲需求。

展望第三季度,公司收入继续高增的表现。英伟达预计第三季度收入160亿美元(正负2%),同比增长170%,再次大超市场预期的125亿美元。数据中心业务的持续炸裂,这也意味着AI时代,或许是真的不远了。

1.2 毛利率(GAAP):2024财年第二季度英伟达实现毛利率(GAAP)70.1%,再超指引预期上限(68.1%-69.1%),本季度毛利率创了历史新高。

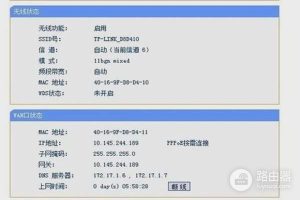

公司之前毛利率的骤降,主要是公司进行了存货减计的处理。在毛利率重回63%-64%时,存货已经不是问题。结合公司的存货情况,英伟达本季度的存货继续走低,下降至43.2亿美元,英伟达产品开始呈现“供不应求”的局面。

英伟达对第三季度的毛利率预期能回到71.5%(正负0.5%),再超市场预期(69.95%),三季度公司的毛利率也有望再创新高。在AI等需求的带动下,公司的盈利能力当前已经是历史最好的阶段。

1.3经营指标情况

1)存货/收入:本季度比值32%,环比下降32pct。公司本季度存货开始下降至43.2亿美元,存货去化取得明显效果。结合公司炸裂的收入表现看,公司产品端开始进入“供不应求”的局面;

2)应收帐款/收入:本季度比值52%,环比下滑5pct。应收账款占比下降,公司收账情况也继续向好。

二、核心业务情况:“硬核”的数据中心

在AI等需求的带动下,2024财年第二季度英伟达数据中心业务在公式收入中的份额继续扩大,本季度达到了76.4%。虽然游戏业务本季度稳中有升,但占比仍被高速增长的数据中心压缩至2成以下。

游戏业务和数据中心,仍是公司最为核心的业务,两项合计收入占比达到近95%左右。

2.1 游戏业务:2024财年第二季度英伟达游戏业务实现营收24.86亿美元,同比增长21.7%。在经历几个季度的低迷后,游戏业务有所回暖,首次回到正增长。

全球PC市场在二季度有所回暖,同比下滑幅度有所收窄。根据IDC最新的数据,2023年二季度全球PC市场出货为6160万台,同比下滑近13.6%。虽然仍有下滑,但跌幅好于前两个季度,这主要是当前PC市场补库需求开始回升;

结合PC市场和同行财报看,海豚君认为公司本季度游戏业务回暖的主要原因是:1)PC市场存在一定的补库需求,一定程度上也增加了对GPU的需求;2)本季度AMD的游戏业务环比回落,而英伟达继续回升,当前市场对英伟达独显需求相对较好。

2.2 数据中心业务:2024财年第二季度英伟达数据中心业务实现营收103.23亿美元,同比增长171%。本季度英伟达的数据中心业务创出新高,主要得益于对生成AI和大型语言模型的强劲需求。

而结合本季度亚马逊、微软、谷歌、Meta和苹果的云资本开支情况,本季度5家资本开支合计为345亿美元,环比下降3.28%。总资本开支的下降,并没有影响到英伟达数据中心的业务。这主要是各家厂商收缩的是非AI相关支出,而对英伟达A100和H100的AI方面需求并未减少。

对于公司给出的下季度160亿美元的强劲收入指引,海豚君认为这主要仍是来自于数据中心需求的继续放量增长。而在下季度英伟达数据中心业务,有望站稳在百亿的收入上。

2.3 汽车业务:2024财年第二季度英伟达汽车业务实现营收2.53亿美元,同比增长15%,这些增长主要来自于自动驾驶和人工智能驾驶舱解决方案的收入。

虽然公司汽车业务环比环比更是出现了一定回落,但当前在收入中占比很小(不足5%)。当前英伟达的业绩表现,主要关注于数据中心和游戏业务的表现。

三、主要财务指标:费用率进入历史低位

3.1 营业利润率

2024财年第二季度英伟达营业利润率回升至50.3%,向合理区间靠拢。本季度营业利润率的回升,主要是受毛利率上升和费用率的下降的双重影响。

从营业利润率的构成来分析,具体变化情况:

“营业利润率=毛利率 – 研发费用率 – 销售、行政等费用占比”

1)毛利率:本季度70.1%,同比提升26.6pct。在毛利率回归正常区间后,部分产品的供不应求带动了公司毛利率继续向上;

2)研发费用率:本季度15.1%,同比下降12.1pct。公司研发支出的绝对值有所提升,但由于收入端的暴增,费用率明显下降;

3)销售、行政等费用占比:本季度4.6%,同比下降4.2pct。当前“供不应求”的局面下,公司销售费用率进入历史低位。

公司三季度经营费用指引的数值继续走高至29.5亿美元,但相比于收入端的增长,三季度经营费用率有望维持在18.4%左右的低位。收入端的高速增长,直接将费用率继续降低。

3.2 净利润(GAAP)率

2024财年第二季度英伟达净利润61.88亿美元,同比增长843.3%,本季度净利率暴增至45.8%。本季度公司的收入端同比实现翻倍增长,毛利率也创历史新高。经营费用率下滑至历史低位,直接带动利润端大幅提升。

本文来自微信公众号:海豚投研 (ID:haituntouyan),作者:海豚君

原文链接:https://www.huxiu.com/article/1965628.html