走向高端市场,赚取更高利润空间,是手机产业链从前端到后端都在不断探求的发展路径。随着国内产业链生态成熟,这种趋势在近几年来日益明显。但瓶颈也在出现。

今年初,国内头部手机厂商陆续砍单的消息开始出现。经21世纪经济报道记者多方了解,针对高端市场的芯片和关键器件,厂商的确面对一定的库存压力有所调整供应链订单。其逻辑在于:当下控制合理库存是一个核心命题。

由此可能也将有所影响到短期内包括SoC(系统级芯片,一般指手机主芯片)和后端等供应链的业务表现。目前在手机SoC市场,高通和联发科已经基本形成双寡头竞争格局,只是策略上看,高通多年深耕高端市场,联发科是在近期开始借助跑分不错的产品积极进攻。

不过中国手机市场已经进入横盘期多年,伴随外部环境的持续变化,叠加手机产品本身并未出现革命性创新而更多是微创新,以及不少消费者对于金额的敏感度有所走高,高端市场的突破进度某种程度上看,将不仅仅受到品牌本身,也有大环境的整体影响。

联发科持续夺冠

多家机构分析,自2022年下半年开始,联发科就已经多次蝉联SoC的Top1地位。中低端5G芯片和4G芯片的持续缺乏,成为助推联发科连续在市场份额上超越高通夺冠的重要武器。

根据群智咨询(Sigmaintell)调查,2021年全球智能手机SoC出货量(含AP)约为13.5亿颗,同比增长约4.1%,高通和联发科两家在智能手机SoC市场占比约70%。

其中,联发科依靠5G天玑系列密集的产品线布局,叠加4G SoC的稳固地位,2021年其在智能手机SoC出货量约5.4亿颗位居榜首,市场份额约40.1%。

高通则策略性收缩了对入门4G SoC的供应,不过受益于5G发展,和iPhone 5G智能手机出货量增加,2021年其智能手机SoC出货量约4亿颗(不含5G Modem),以30.1%份额位居第二。

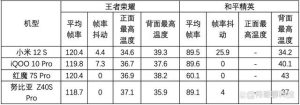

今年以来,联发科在冲刺高端SoC芯片市场方面表现积极,旗下天玑9000系列得到了不错的市场评价。

CINNO Research半导体事业部总经理Elvis Hsu就向21世纪经济报道记者表示,“联发科在高端手机SoC市场,包括天玑9000和8000系列,拥有领先业界绝佳的性能比,尤其在功耗方面更是超越高通,今年下半年会扩大出货至中国、印度、欧洲及东南亚地区,以及新的5G毫米波SoC芯片加入战局,再加上目前几乎所有中国智能手机OEM厂商,包括OPPO、vivo、小米和荣耀等都将推出搭载的机型,这将有助于联发科今年在高端市场份额提升。”

不过Counterpoint高级分析师林科宇向记者分析,联发科向来与国内手机厂商的合作和联合调试都相对紧密,也愿意提供更多支持。但是在冲刺高端芯片过程中,联发科要面临的挑战可能在于,由于天玑9000芯片上市时间略晚于高通Gen 1,叠加今年初市场对高端产品的反馈相对冷淡,那么后续可能会有终端需求支撑力不够的现象出现。

当然,若从整体来看,联发科依然有相对优势。“高通一直在高端芯片的表现不错,但考虑到今年需求的不确定性,联发科可以有高端和中低端产品的补足动作,但高通就可能会受到一定影响。”林科宇进一步分析,从整年预估,下半年联发科的销量可能会有所抬升,但高通在中端以下市场的供应并不算多,因此销量可能未必可以超过联发科。

不确定性加大

外部环境的持续变化,令今年对手机和相关器件的需求变化可能将持续处在调整态势中。

Elvis就向21世纪经济报道记者表示,由于外部存在多个不确定性因素,影响到终端市场消费者的购买意愿及能力,整体手机市场也受到一定程度影响。

不过不同市场的发展确定性可能有所不同。他认为,在高端SoC市场渗透力逐年增加的趋势之下,尤其年轻消费者为追求更好的5G生活及游戏体验,高端智能手机并没有像低端手机明显受到需求放缓的影响,挑战成长的机会仍在。第三季度苹果新机的发布将带来市场趋势更明确的方向。

“今年手机SoC芯片在高低端的市场将会分道扬镳,虽然整体手机市场的成长性受到外部因素影响而有所压抑,但高端SoC芯片市场成长持续,短期结构性紧张的情况依然存在。相对地,此前相对紧张的中低端5G和4G市场会有喘息机会。不过今年是否存在产能过剩的问题言之太早,因为各家晶圆产能的扩展由于设备交期的延缓以及库存水平的提高,全球产能缓解还有待时间考验。”他续称。

群智咨询则认为,2022年全球经济增长恐低于预期,多方因素导致终端需求持续走弱,智能手机SoC供需紧张局面有所缓解,5G SoC整体供应状况充裕良好,但4G SoC仍存结构性短缺风险。

该机构建议,中高端智能手机基本上都是每半年迭代一次,同一颗芯片在同阶位最多应用两代产品。动荡环境中高库存运行的同时,需避免中高端5G SoC库存水位过高。不过目前4G SoC升级趋缓,在上游晶圆仍有涨价和供应吃紧等不确定因素的情况下,建议终端厂商可以采取积极采购策略。

从SoC价格走势来说,Elvis认为,长期看,只要产品达到大量生产的阶段,ASP价格方面势缓,尤其对中低端手机SoC市场的影响是必然。但在高端SoC手机市场,是属于高通和联发科的寡断市场,较不易降价竞争。“之前的ASP价格一路向上,主要是因为原物料短缺,晶圆代工厂反映成本涨价,连带IC设计厂家调整价格转嫁到客户端。如果晶圆代工厂的总体产能因需求大幅下滑而得到缓解,则价格涨势会趋缓。但高端市场的变化幅度相对有限。”

(作者:骆轶琪 编辑:张伟贤)

原文链接:http://finance.sina.com.cn/tech/2022-05-20/doc-imcwiwst8363162.shtml